1、若是高新技术企业,企业当年开具的销项发票,全部都是高新产品收入,这种情况是否存在税务上风险?会被认定为不合理吗?

高新技术企业,全部都是高新产品收入,这种情况虽然可能存在的,虽然也是允许的。

但是尽量不要100%的全部是高新产品收入。

毕竟一个企业中的收入也会存在一些非高新产品收入的情况。比如营业外收入、其他业务收入等。

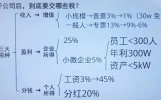

但是总收入里面是包含了营业外收入、其他业务收入、投资收益等,根据《科技部财政部国家税务总局关于修订印发<高新技术企业认定管理工作指引>的通知》(国科发火〔2016〕195 号)第三条的规定:总收入=收入总额-不征税收入。

企业总收入=营业收入【主营业务收入(高品收入+非高品收入)+其他业务收入】+其他收益+投资收益+公允价值变动收益+资产处置收益+营业外收入+利息收入=收入总额-不征税收入

2、资源回收企业反向开具的发票能否用于本企业资源综合利用即征即退项目?

《国家税务总局关于资源回收企业向自然人报废产品出售者“反向开票”有关事项的公告》(国家税务总局公告2024年第5号)规定,十五、资源回收企业从事《资源综合利用产品和劳务增值税优惠目录(2022年版)》所列的资源综合利用项目,其反向开具的发票属于《财政部 税务总局关于完善资源综合利用增值税政策的公告》(2021年第40号)第三条第二项第1点所述“从销售方取得增值税发票”。

3、公司发放的购物卡需要缴纳个税吗?

根据《个人所得税法实施条例》第六条第(一)项规定:“工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。”

根据《个人所得税法实施条例》第八条规定:“个人所得的形式,包括现金、实物、有价证券和其他形式的经济利益;所得为实物的,应当按照取得的凭证上所注明的价格计算应纳税所得额,无凭证的实物或者凭证上所注明的价格明显偏低的,参照市场价格核定应纳税所得额;所得为有价证券的,根据票面价格和市场价格核定应纳税所得额;所得为其他形式的经济利益的,参照市场价格核定应纳税所得额。”

这种情况需要将购物卡的金额并入当期工资薪金所得中,由公司代扣代缴个税。